みなさん、こんにちは!

えみしんチャンネルを運営するえみしんです(^^♪

今回は「住民税っていくらからかかる?」というテーマで、計算方法や非課税の限度額などを解説します☺

みなさんは、住民税を納めていますか?それとも非課税の方でしょうか??

なんとなく「払っているけど、よくわからない!」という方も多いと思いますので、今回はどれくらい稼いだら住民税を納める必要があるのか、確認していきましょう!

あとで解説しますが、パートやアルバイトの方は、ちょうど税金がかかるか、かからないかボーダーの人が多いです。ちょっとだけ限度額を超えて税金を払うのはもったいないので、この記事で限度額を知っておくと良いと思います(^^♪

非課税の方(均等割も所得割もかからない方)

次の①~③に該当する場合、住民税(均等割と所得割)が課税されませんので、非課税となります。

①その年の1月1日現在で、生活保護法による生活扶助を受けている方

②障害者、未成年者、寡婦、ひとり親で前年中の合計所得金額が135万円以下の方

③前の年の合計所得金額が、次の項目の金額以下の方

・扶養親族等のいない方→45万円

・扶養親族等のいる方→35万円×(1+扶養親族等の数)+10万円+21万円

(注)自治体によって非課税となる合計所得金額の上限が異なる場合があります。

①については生活保護を受けている方なので、当然収入も低いです。生活も厳しいため住民税はかかりません。

②については、障害があったり、ひとり親であったりと、生活が大変な方も多いため、非課税の限度額が高めの135万円に設定されています。

③については、扶養親族等がいる方といない方で異なります。扶養親族等がいる方は、養っている家族がいると生活費も高くなるため、非課税の限度額が人数に応じて高くなるように設定されています。

※合計所得金額とは、損益通算後の給与所得・不動産所得・配当所得・譲渡所得・雑所得といった様々な所得の合計額です。損益通算とは、不動産所得・事業所得・譲渡所得・山林所得の金額の計算上生じた損失について、一定の順序により他の所得金額から控除することです。

難しく書かれていますが、例えば、不動産所得が黒字で譲渡所得が赤字のとき、譲渡所得の赤字分を不動産所得の黒字分から引くことができるということです。

※扶養親族等とは、納税者と生計を一にする、合計所得金額が48万円以下の配偶者(内縁や未届を除く)や親族をいいます。

例1:扶養親族がいない方

合計所得金額が45万円以下であれば、非課税となります。

例2:扶養親族が1人いる方

上記の式にあてはめて計算します。35万円×(1+1)+10万円+21万円=101万円

つまり、合計所得金額が101万円以下であれば、非課税となります。

例3:未成年の方

合計所得金額が135万円以下であれば、非課税となります。

なお、障害者・未成年者・寡婦・ひとり親の方で扶養親族がいる場合、135万円と扶養がいることによって計算した金額と比較して高い金額が限度額となります。

合計所得金額で非課税になるか、課税になるかの判定をしているということを覚えておきましょう。

均等割と所得割については、前回の記事で解説しているので、そちらをご確認ください☺

住民税ってどんな税金? | えみしんチャンネル (emishinchannel.com)

所得割がかからない方

前の年の総所得金額等が次の項目の金額以下の方は、所得割がかかりません。

・扶養親族等のいない方→45万円

・扶養親族等のいる方→35万円×(1+扶養親族等の数)+10万円+32万円

(注)自治体によって所得割がかからない総所得金額等の上限が異なる場合があります。

上記の条件を満たす場合、住民税の所得割は発生しません。

※総所得金額等とは、合計所得金額から、繰り越すことが認められている前年度以前の損失額を差し引いた(「損失の繰越控除」といいます)金額のことです。

均等割もかからない人との違い

ここで均等割もかからない人との違いを整理しておきましょう!

①均等割・所得割の両方がかからないかは、合計所得金額で判定する。

②所得割がかからないかは、総所得金額等で判定する。

総所得金額等は、前年度以前の損失(例えば株の取引きによる赤字など)を繰り越した後の金額です。多くの方は損失などありませんので、合計所得金額と総所得金額等が同じであることが多いです。

つまり、扶養親族等がいない方は、合計所得金額が45万円を超えていても、損失などがあり繰り越し控除を適用した後の金額である総所得金額等が45万円以下であれば、所得割が発生しないため、均等割の5,000円のみ住民税を納めることになります。

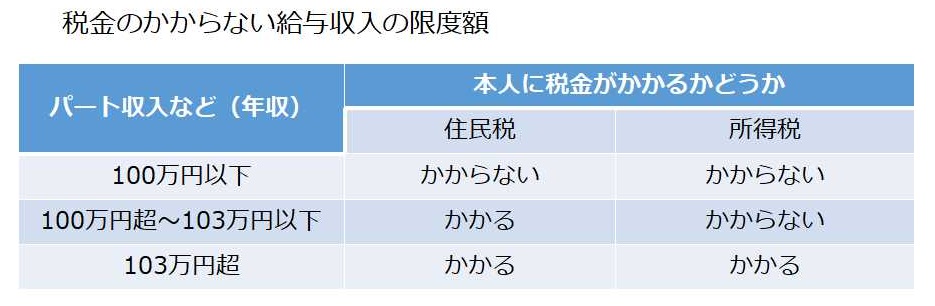

税金のかからない給与収入の限度額

パートやアルバイトをして得た給与収入は、1年間の合計が100万円までの場合は住民税がかからず、103万円までの場合は所得税がかかりません。

なぜなら、給与収入がある場合、経費にあたる給与所得控除が55万円があるからです。

100万円から55万円を引いた45万円が所得になり、給与の他に所得がなければ合計所得金額が45万円であることから、住民税は非課税となるのです。

また、所得税の場合は、誰にでも適用される基礎控除48万円もあります。

そのため、給与収入103万円から給与所得控除55万円と基礎控除48万円を引くと0円になるので、所得税も発生しないのです。

表にまとめると、以下のようになります。

なお、上述したように、障害者・未成年者・寡婦・ひとり親は、合計所得金額が135万円まで非課税です。給与収入でいうと、約204万円までが非課税となります。

特に住民税は非課税世帯向けの給付金なども多くありますので、非課税にしたい方は上限に注意してくださいね!

まとめ

今回は「住民税っていくらからかかる?」というテーマで解説しました。

ここでポイントをおさらいしましょう!

ポイント

①その年の1月1日現在で、生活保護法による生活扶助を受けている方は非課税である

②障害者・未成年者・寡婦・ひとり親の方は、合計所得金額135万円まで非課税である

③均等割・所得割がかかるかどうかは、合計所得金額で判定する

④所得割がかかるかどうかは、総所得金額等で判定する

上記の点をおさえておけば大丈夫です。いくらまで所得割・均等割がかからないかは、扶養の状況によってかわりますので、各自で計算してみてください(^^)/

それでは、今回の記事は以上となります!

本日もありがとうございました。

コメント