当記事はアフィリエイト広告を含みます。

みなさん、こんにちは!えみしんです。

今回は「確定申告で税金を取り戻す方法7選」というテーマで記事を作成しました。

これから確定申告の時期に入りますよね。

確定申告は自分で税金を計算して、納付をする民主的な制度です。

一方、税金は自分で勉強しないと損をしてしまうこともあります。

この記事では、確定申告を上手に活用することで税金が返ってくる可能性があるものを解説していますので、しっかりおさえてくださいね。

結論、以下の項目をチェックしましょう。

・年末調整していない人

・医療費が多かった人

・住宅ローン1年目の人

・ふるさと納税した人

・投資で損失が出た人

・災害・盗難にあった人

・子どもを一人で育てることになった人

それでは、順番に解説します。

資産運用の無料オンラインセミナー『マネイロ』確定申告で必要なものとは

確定申告は、毎年1年間(1月1日から12月31日)の所得を自分で申告し、納税する手続きのことです。

この手続きによって、所得税と住民税が決定されることになります。

確定申告は、毎年2月16日から3月15日と、申告期間が決まっています。

この期間を過ぎて申告すると、延滞金も発生してしまうので注意が必要です。

確定申告で必ず必要なもの

マイナンバーが確認できる本人確認書類

マイナンバーカードまたは通知カード

自分の所得(収入)の分かるもの

会社員・パート・アルバイトの場合→源泉徴収票

自営業の場合→支払調書、収入及び経費が分かるもの

銀行口座番号

税金が戻ってくる時に必要です。

上記の他に、申告する内容によって必要書類が増えていきます。

サラリーマンがマンション経営で年収2000万円!年末調整していない人

年末調整は、確定申告の簡易版と考えてください。

会社員・パート・アルバイトの場合、職場で年末調整をすることで、所得税を精算することができます。

しかし、年末調整していないと、所得税が給料から概算で引かれているため、多く払い過ぎているケースがほとんどです。

そのため、確定申告して正しい所得税を確定させ、税金を戻してもらいましょう。

必要書類

・マイナンバーカード

・源泉徴収票

税理士の料金を安くしたい方はコチラ各自の状況に応じて提出する書類

・生命保険料控除の支払い証明書

・地震保険料控除の支払い証明書

・iDeCo(個人型確定拠出年金)の支払い証明書

・障害者手帳

・学生証 など

各種保険料などの証明書は、毎年10月頃に企業から送られてきます。

また、障害者や学生さんなどは税金が優遇されるので、忘れずに申告しましょう。

なお、障害者や学生などの基準日は前年の12月31日です。

つまり、令和5年分の確定申告(申告は令和6年2月16日から3月15日)は令和5年12月31日現在の状況で申告することになります。

医療費の多かった人

医療費が多くかかった人は、医療費控除を申告しましょう。

基本的には10万円を超えた分の医療費を申告することができますが、所得が200万円以下の方は10万円以下でも医療費控除の対象になる可能性があります。

気になる方は、計算してみてくださいね。

クラウド記帳代行で会計を自動化【freee×KANBEI】必要書類

・医療費通知

・医療費控除の明細書

・各種証明書

医療費通知は、各自で加入している健康保険組合から年1回通知されます。ただし、年末に支払った医療費などは反映されていませんので注意が必要です。

医療費控除の明細書

明細書は税務署や国税庁のHPからダウンロードすることができます。

この書類は、1年間でいくらの医療費を支払ったかを記載するものです。

病院や薬局ごとにいくら払ったかをまとめる必要があるので、先ほどの医療費通知があるととても便利です。

また、医療費通知に記載されていない医療費がある場合は、この明細書に記載しましょう。

各種証明書

医療費控除は、交通費や医師が認めた補助具なども対象になる場合があります。

これらの支払いも医療費控除の明細書に記載しておきましょう。

なお、医療機関や交通費の領収書も確定申告書に添付する義務はありませんが、5年間は保管する義務があります。

税務署に提出を求められる可能性もありますので、大切に保管しておきましょう。

住宅ローン1年目の人

住宅を購入された方は、住宅ローン控除(住宅借入金等特別控除)を活用しましょう。

住宅ローン控除は、借入残高に応じて税金が安くなる制度です。

トータルで数十万円から数百万円の税金が安くなる可能性があります。

控除を申請する1年目は確定申告しなければなりませんが、2年目以降は年末調整で申告することができます。

確定申告の際に提出する書類は多いのですが、税金が返ってくる金額も大きいので、頑張って申請しましょう。

暗号資産をはじめるなら、DMM Bitcoinふるさと納税した人

ふるさと納税は寄附した金額が税金から控除され、納める税金が安くなる制度です。

寄附金控除を適用するためには、次のどちらかの方法で申請する必要があります。

1.ワンストップ特例制度

2.確定申告

ワンストップ特例制度

ワンストップ特例制度は、確定申告をしないでも寄附金控除が受けられる仕組みです。

ふるさと納税した自治体に、ワンストップ特例制度の申請書を提出すれば適用され、翌年度の住民税が安くなります。

ただし、以下の条件に当てはまるとワンストップ特例制度は利用できません。

・6自治体以上の自治体に寄附した場合

・期限までにワンストップ特例制度の申請書を提出しなかった場合

・確定申告または住民税の申告をした場合

これらの条件に当てはまると、ワンストップ特例制度は利用できません。

つまり、確定申告しなければ寄附金控除は受けられないため、税金が安くなりませんので注意しましょう。

確定申告または住民税申告をするとワンストップ特例制度が利用できないのは、そもそもワンストップ特例制度は確定申告をしない方向けの制度だからです。

また、自治体に寄附をすると「寄附金受領証明書」が届きます。

これは確定申告の際に必要となるので、必ず保管しておきましょう。

もし紛失してしまった場合は、寄附した自治体に再発行できるか確認してください。

なお、ふるさと納税のポータルサイトによっては、寄附した証明書がオンラインで発行されます。

こちらも一緒に確認しておくと良いでしょう。

様々な手数料が0円!暗号資産なら【DMM Bitcoin】確定申告

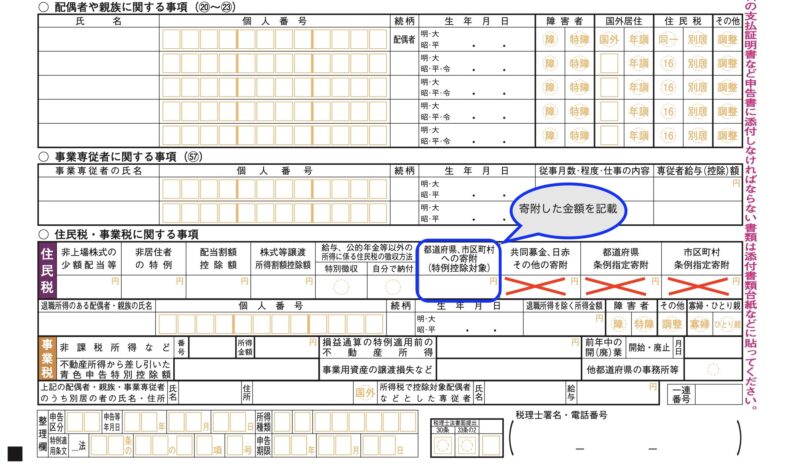

ワンストップ特例制度を利用しない方は、確定申告でふるさと納税した内容を申告しなければなりません。

よくあるミスとして、確定申告書の第一表の欄に寄附金控除の記載をして、第二表「住民税・事業税に関する事項」にある「都道府県、市区町村への寄附(特例控除対象)」の欄への記載を忘れてしまうことです。

第二表の記載が漏れると住民税で寄附金控除の適用がされませんので、税金が安くなりません。

そうなると後で住民税申告をして寄附金控除を適用してもらう必要がありますので、とても面倒です。

確定申告書を提出する際は、第一表・第二表ともに寄附額が入っているか確認しましょう。

なお、基本的に第一表には「寄附した金額−2,000円」が記載されます。

投資で損失が出た人

株式投資で損失が出た場合は、配当所得と損益通算(赤字と黒字で相殺)できたり、損失分を翌年に繰り越すことができます。

そのためには、確定申告で次の書類を提出する必要があります。

・確定申告書付票(上場株式等に係る譲渡損失損益通算及び繰越控除用)

・株式等に係る譲渡所得等の計算明細書

申告が漏れると翌年への繰越などが出来なくなりますので、忘れずに申告しましょう。

なお、上記の書類を記載するためには「特定口座年間取引報告書」が必要です。

各証券会社のHPからダウンロードできるはずなので、事前に準備しておきましょう。

マネーフォワード【マネーフォワード クラウド】災害・盗難にあった人

災害・盗難にあった人は雑損控除を申告することができます。

台風・地震・大雨などの自然災害や、盗難・横領などによりマイホームや家財、衣類などに被害を受けた場合に申告することができます。

損害額が大きい場合は、3年間にわたって繰り越すこともできます。

申告の際には災害関連支出の領収書などを提出する必要があり、専門的な知識も必要となることから、税務署に相談することをおすすめします。

また、災害などで被害を受けた場合、住民税は年度の途中でも納期前であれば減免できる可能性があります。

被害を受けた際は早めにお住まいの自治体にも相談しておきましょう。

なお、2024年は元日に能登半島で大きな地震があり、被害を受けた方も多いと思います。

この雑損控除は、令和6年中(2024年)の確定申告で申請すべき内容となりますので、住民税で雑損控除が適用されるのは令和7年度となります。

【RENOSY】安心・信頼できる不動産投資会社 No.1子どもを一人で育てることになった人

離婚、死別等により子どもを一人で育てることになった場合は「ひとり親控除」を申告しましょう。

細かいルールはありますが、本人の所得が500万円以下で、子どもの所得が48万円以下であれば適用できると考えて良いです。

子どもの年齢に上限はありません。

また、ひとり親控除の対象者は、住民税が135万円まで非課税です。

お給料に直すと年収200万円程度までは住民税がかからないので、とても大きいですよね。

住民税非課税世帯は給付金や様々な行政サービスが行われることがあるので、必ず申告しましょう。

株歴50年超のプロが今、買うべきと考える銘柄『旬の厳選10銘柄』シリーズ最新号公開中!

まとめ

今回は「確定申告で税金を取り戻す方法7選」というテーマで解説しました。

税金は自分から学ばないと多く納めてしまうことがあります。

少し知っているだけで、数万円から数十万円得することもありますので、今後も一緒に学んでいきましょう。

また、私のブログでは資産運用など、お金に関する情報を発信しています。

こちらの記事も併せてご覧ください。

コメント