みなさん、こんにちは!

えみしんチャンネルを運営するえみしんです😀

今回は「配偶者控除・配偶者特別控除の違いとは?」というテーマで解説します☀️

みなさんは「配偶者控除」と「配偶者特別控除」の違いを把握していますか??

以前、扶養控除について解説した記事を作成しましたが、あくまで扶養控除の対象になるのは子どもや親といった配偶者を除いた家族が対象です。

配偶者を扶養したい場合は、「配偶者控除」または「配偶者特別控除」を申告することになりますので、この記事でしっかりポイントをおさえておきましょう🌈

🔵扶養控除については、こちらの記事で解説しています🌏

扶養控除ってなに?控除額や要件を具体的に解説!

配偶者控除とは

「配偶者控除」とは、配偶者の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)のときに受けられる所得控除のことです。

※子どもや親などを養っている場合は「扶養」という言葉を使いますが、配偶者を養っている場合は「同一生計配偶者」と言います。

また、扶養控除と同じく、自分で「年末調整」または「確定申告」の際に申告する必要があります。

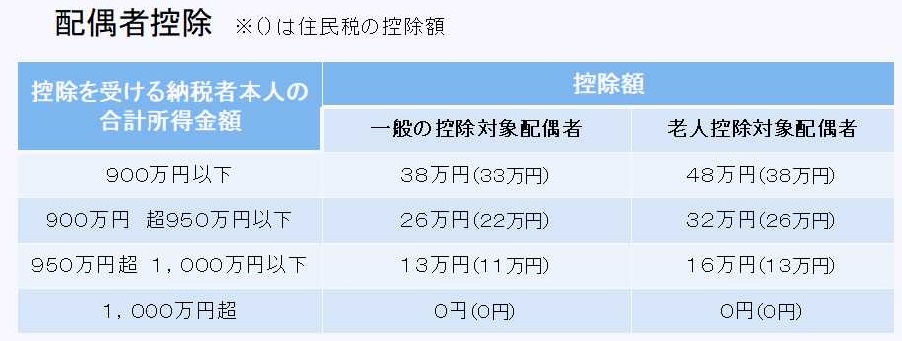

控除額は基本的に38万円ですが、納税者の合計所得金額に応じて異なりますので、以下の表をご覧ください。※老人控除対象配偶者とは、70歳以上の配偶者です。

このように、所得900万円以下の場合は38万円の控除がありますが、それ以降は段階的に控除額が引き下げられていることがわかると思います。

また、住民税については「地域の会費」という制度の趣旨から、より多くの人に税金を納めてもらうため、控除額が所得税に比べて低くなっています。これは「扶養控除」にもみられる特徴です。

🔵合計所得金額については、こちらの記事で解説しています🌏

住民税の計算ってどうやるの?算出方法を具体的に解説!

それでは簡単に配偶者控除を適用した場合と、そうでない場合を比較してみます。

例1:本人の給与収入が500万円で、配偶者控除を適用した場合

①500万円(給与収入)-144万円(給与所得控除)=356万円(給与所得)

②356万円(給与所得)-38万円(配偶者控除)-48万円(基礎控除)=270万円(課税所得)

③270万円(課税所得)×10%(税率)-97,500円(控除額)=172,500円(所得税)

例2:本人の給与収入が500万円で、配偶者控除を適用しない場合

①500万円(給与収入)-144万円(給与所得控除)=356万円(給与所得)

②356万円(給与所得)-48万円(基礎控除)=308万円(課税所得)

③308万円(課税所得)×10%(税率)-97,500円(控除額)=210,500円(所得税)

このように、配偶者控除を申告する場合としない場合では、所得税だけで38,000円の差があります。

住民税も含めると更に大きな差になりますよね!

また、会社員の場合は職場から「扶養手当」が支給される方もいらっしゃると思いますが、要件はしっかり把握されていますか?おそらく配偶者控除を適用できる「所得48万円以下」が要件になっていることが多いと思います。

申告漏れがあると税金を余分に納めていることになりますので、気を付けてくださいね!

なお、申告が漏れていた場合は、5年以内なら遡って申告することができます。税務署で過去に遡って申告することを「更正の請求」と言いますので、お近くの税務署に申請の方法を確認してみましょう。

更正の請求が認められれば、住民税も再計算され、お住まいの市区町村から住民税も還付されることになります。

配偶者控除の要件

次に、配偶者控除の要件を確認していきましょう!

配偶者が以下の4つすべてに当てはまる場合、ご自身の所得が1,000万円以下なら、配偶者控除を受けることができます。なお、要件を満たすかどうかは、その年の12月31日の時点で判断します。こちらも「配偶者控除」と同じく、自分で「年末調整」または「確定申告」の際に申告する必要があります。

- 民法の規定による配偶者である

- あなたと生計を一にしている

- 事業専従者に該当しない

- 合計所得金額が48万円以下(給与収入のみの場合は103万円以下)である

1.民法の規定による配偶者であること

あなたと配偶者が、民法で定められた婚姻関係にあることが条件となります。

“内縁関係”や“事実婚”は対象になりません。基本的に婚姻届を出していれば認められます。

2.あなたと生計を一にしていること

あなたと配偶者が同じ生活費で暮らしていることが条件となります。必ずしも同居している必要はありません。また、仕事の都合などで別居している場合でも、生活費を共有していれば「生計を一にしている」と言えます。

3.事業専従者に該当しないこと

配偶者が白色事業専従者として働いている場合や、青色事業専従者として給与(専従者給与)を受け取っている場合、配偶者控除は受けられません。

これは、配偶者が「あなた以外の親族が営む個人事業」に従事している場合も同様です。

≪事業専従者とは?≫

簡単に言うと「親族の個人事業で働く人」のことです。少し手伝っている程度では該当しません。

4.合計所得金額が48万円以下(給与収入のみの場合、103万円以下)であること

1年間(1月~12月)の合計所得金額が48万円以下(パート・アルバイトなどの給与収入のみの場合は103万円以下)である必要があります。

🔵収入と所得の違いについては、こちらの記事で解説しています🌏

収入と所得の違いってなに?

なお通勤手当は、月15万円以下であれば非課税です。最終的な給与収入の金額は「源泉徴収票」などでチェックしましょう。

🔵非課税所得については、こちらの記事で解説しています🌏

住民税がかからない所得とは?非課税所得について解説!

配偶者特別控除とは

「配偶者特別控除」とは、配偶者の合計所得金額に応じて受けられる「所得控除」の一種です。

これまで解説したとおり、「配偶者控除」の要件は合計所得金額が48万円以下である必要があります。しかし、48万円を1円でも超えると「配偶者控除」は適用されませんので、このままでは税金がいきなり高くなってしまいます。

そのため、税金を段階的に引き上げるように設けられた制度が「配偶者特別控除」です。

納税者本人と配偶者の所得に応じて控除額が変わっていますので、詳細は下記の表をご覧ください。

このように本人の所得や配偶者の所得に応じて控除額が変わっていることがわかると思います(収入ではなく所得で判定するので注意しましょう)。

また、納税者本人の所得が1,000万円を超えると、配偶者特別控除の適用もなくなります。高所得サラリーマンが狙い撃ちされていますよね(~_~;)

それでは、上記の表を見ながら配偶者特別控除の適用額を確認してみましょう。

例:本人の給与収入が700万円で、配偶者の給与収入が150万円の場合

それぞれの収入を所得に直します。

本人→700万円(給与収入)-180万円(給与所得控除)=520万円(給与所得)

配偶者→150万円(給与収入)-55万円(給与所得控除)=95万円(給与所得)

この場合、納税者本人の合計所得金額が900万円以下であり、配偶者の所得が95万円超のため、配偶者特別控除の金額は36万円(住民税では33万円)となります。

配偶者の所得が48万円を超えた時点で控除が適用されないと勘違いしている方も多いので、配偶者特別控除を申告できないか改めて確認しましょうね!

なお、配偶者の所得が48万円を超えている場合、「同一生計配偶者」とは呼びませんので、頭の片隅に入れておきましょう。

配偶者特別控除の要件

それでは、配偶者特別控除を適用するための要件を確認していきましょう!

配偶者が以下の要件をすべて満たす場合、ご自身の所得が1,000万円以下なら、配偶者特別控除を受けることができます。

- 民法の規定による配偶者である

- あなたと生計を一にしている

- 事業専従者に該当しない

- 合計所得金額が133万円以下(給与収入のみの場合は201万円以下)である

- 配偶者自身が配偶者特別控除を適用していない等

なお、4つ目の要件は、正確には「合計所得金額が48万円超~133万円以下」と定められています(48万円以下は「配偶者控除」が適用されるため)。

しかし、給与収入しか得ていないなら「103万円超~201万円以下」と考えて問題ありません。

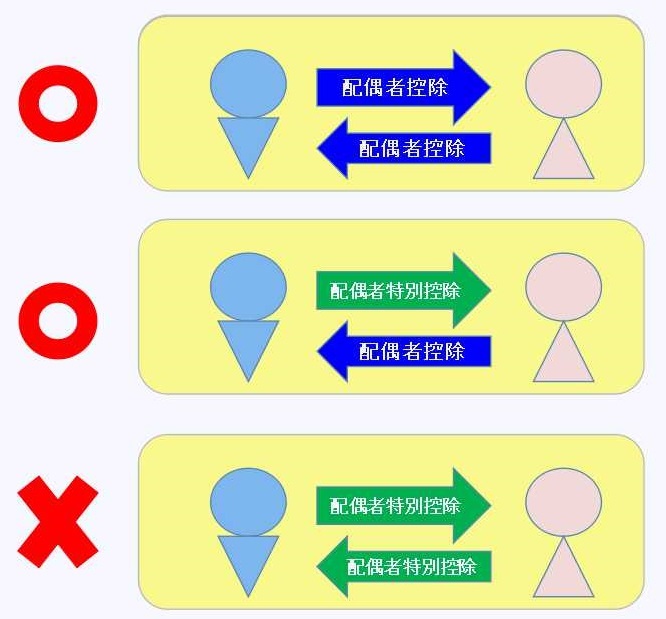

5つ目の要件は、簡単に言うとお互いに配偶者特別控除を適用することができないということです。

片方が配偶者控除を適用し、もう一方が配偶者特別控除を適用することは可能です。また、お互いに「配偶者控除」を適用させることも可能です。

言葉だけだと分かりづらいので、図にしてみました!

このように、配偶者特別控除をお互いに適用することができません。もし、お互いに申告してしまった場合は、所得が高い方に配偶者特別控除を適用し、所得が低い方の配偶者特別控除は否認されることになります。

配偶者控除・配偶者特別控除の申告方法

確定申告で配偶者控除・配偶者特別控除を適用するためには、次のとおり記入します。

はじめに、確定申告書Bの第一表㉑~㉒に控除額を記入します。

次に区分等について確認しましょう!

【配偶者控除の場合】

・「区分1」→□は記入しません。

・国外居住親族の配偶者がいる場合

「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合以外は配偶者(特別)控除欄の「区分2」の□に「1」を、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合は「2」を記入します。

【配偶者特別控除の場合】

・「区分1」の□に「1」と記入します。

・国外居住親族の配偶者がいる場合

「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合以外は配偶者(特別)控除欄の「区分2」の□に「1」を、「親族関係書類」及び「送金関係書類」の両方を給与等の支払者に提出・提示している場合は「2」を記入します。

・確定申告書第一表54に、配偶者の合計所得金額を記入します。

続いて、第二表「配偶者や親族に関する事項」の一行目に配偶者の氏名・個人番号(マイナンバー)・続柄・生年月日を記入し、それ以降の部分は該当する箇所に〇を記入します。該当がない場合、生年月日の欄まで記入すれば完了です。

・障→配偶者が障害者である場合

・特障→配偶者が特別障害である場合

・国外→配偶者が国外居住である場合※1

・年調→配偶者が国外居住である場合で、年末調整において配偶者控除または障害者控除の適用を受けている場合

・同一→配偶者が同一生計配偶者(所得48万円以下)で、あなたの合計所得金額が1,000万円を超える場合※2

・別居→配偶者と別居している場合または配偶者が国外居住親族である場合※3

・調整→所得金額調整控除の金額がある場合で、かつ、配偶者が他の納税者の扶養親族とされており、あなたの「配偶者(特別)控除」の対象とならない同一生計配偶者であって、特別障害者である場合(例えば、あなたの給与等の収入金額が850万円を超え、特別障害者の配偶者がいる場合で、かつ、その配偶者が同居している両親の一方の扶養控除の控除対象扶養親族となっている場合などが該当します。)

※1:「親族関係書類」及び「送金関係書類」を添付または提示が必要です。ただし、年末調整で会社に提出した書類については、確定申告書に添付または提示する必要はありません。

※2:所得税等の所得控除には該当しません。そのため、第一表「扶養控除㉓」欄に金額の記入は不要です。なお、年末調整した場合であっても、第二表の「配偶者や親族に関する事項⑳~㉓」欄には記入が必要です。

※3:「住民税・事業税に関する事項」の「上記の配偶者・親族・事業専従者のうち別居の者の氏名・住所」欄に同一生計配偶者の氏名・住所を記入します。

このように申告するだけでも、たくさんのパターンがあります。もちろんいきなりすべてを理解するのは大変だと思いますので、少しずつ学んでいきましょう!

まとめ

今回は「配偶者控除・配偶者特別控除の違いとは?」というテーマで解説しました😀

改めてこの記事のポイントをおさらいしておきましょう🍀

ポイント

①配偶者(特別)控除は所得控除の一種であり、申告することで税金を抑えることができる

②配偶者控除は「所得48万円以下」、「生計を一にしている」といった条件を満たす必要がある

③配偶者特別控除は「所得133万円以下」、「生計を一にしている」といった条件を満たす必要がある

④納税者本人の所得が1,000万円を超えると、配偶者(特別)控除は適用できない

⑤配偶者(特別)控除を適用するためには、「年末調整」または「確定申告」で申告が必要である

⑥申告漏れがあった場合、過去5年分まで遡って申告することができる。

これらのポイントを把握しておけば、配偶者(特別)控除の基本はバッチリです!

扶養控除と同じく、仕組みが分かっていれば自分で調べることもできますからね🌈

今回も難しい内容でしたが、必ず役に立つ知識ですので、しっかり覚えておきましょう!

それでは、この記事が少しでもみなさんのお役に立てたら嬉しいです☀️

本日もありがとうございました😀

コメント